图片来源:东方财富

营收表现不佳,也在进一步拖累远洋盈利质量。

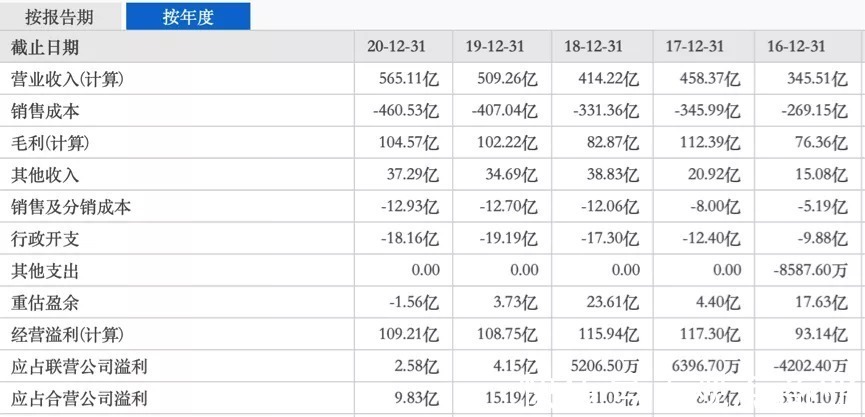

整个2020年,尽管利润增速超过去年,但毛利水平却不增反降,从2019年的20.07%,降至2020年的18.5%,同比下降1.57个百分点。

净利率也只有8.3%,同比微增0.1个百分点,但较2018年前的两位数净利率,近年来远洋净利水平下降不少。

导致远洋盈利水平下降的根本原因,一方面在于销售情况不及预期,年销售增速表现不佳;另一方面也在于近年来不断攀升的销售成本。

根据其历年财报数据,2016年前,远洋销售成本不到300亿元,只有269.15亿元,到2017年这一数字增至345.99亿元,同比增长29%。

再到去年,其销售成本已经增至460.53亿元,同比增长13%,但同期其销售增速则只有1%。

图片来源:东方财富

与此同时,2020年,远洋集团的平均销售价格下滑了4%,为20800元/平米,2019年时为21700元/平米。

而2020年,远洋的平均地价从2019年的5400元/平米,上升至 6200元/平米。对于远洋来说,这显然也不是一个好消息。

三道红线飘绿

仍存现金流压力

除了财务状况表现不佳,远洋因债务导致的现金流问题同样不理想。

尽管近两年远洋一直在压缩负债规模,2020年因偿还负债,其融资性现金流净额为-53.66亿元,但面对表现不佳的营收情况,其流动性压力仍不容小觑。

图片来源:东方财富

从资产负债情况来看,截止到2020年,远洋负债总额为1897.84亿元,同比增长6.6%,资产负债率为73%。

图片来源:东方财富

在剔除预收账款后的资产负债率为69%,净负债率55%,现金短债比1.5,实现三道红线全绿。

不过,远洋在流动性问题上存在一定压力。

其1年内到期的债务高达259.34亿元,短债占比高达32%。2019年这个数据仅为92.95亿元,当时占比为11%。

如果算上1年到2年内到期的债务,两年内到期的贷款继续上升,高达433.93亿元,占比53%。

图片来源:远洋集团2020年年报

同期远洋可支配现金资产为391.29亿元,面对1年短期债务压力不大。

但面对当前高地价现状,以及集中招拍挂对房企自有现金流的高标准,远洋不到400亿的现金资产,着实有些捉襟见肘。

图片来源:东方财富

另一方面,尽管远洋当前融资成本在同行业来讲,相对偏低,但考虑到当前融资政策及市场对房地产的估值回归,其融资规模和便利程度也将受限。

再回头来看,盈利质量表现不佳,以及流动性压力较大的双重刺激下,远洋对提升盈利质量,以及加速资金回笼需求迫切。

如今选择收购红星地产70%股权,不排除红星地产母公司红星美凯龙本身的现金流压力,但更主要的则在于红星地产对于提升远洋营收会有一定益处。

推荐阅读

- 泰禾集团|泰禾地产“经营乏力”?曾经年赚千亿,现负债百亿,多个楼盘烂尾

- 健康|力高集团深耕健康人居,跨越周期持续发展

- 大健康南沙基地|广药集团王老吉大健康南沙基地(一期)项目正式封顶

- 丁祖昱|滨江集团:房企可持续良性发展样本

- 华侨城集团|华侨城物业中标襄阳市科技馆新馆运行管理服务项目

- 收购|盛屯矿业(600711.SH)拟斥1586.79万元收购关联方石棉盛屯置业名下写字楼

- 房地产市场|优质房企受青睐 龙光集团财务经营稳固获认可

- 银行|带方案出让!江西省交通投资集团拿下临空区104亩商业用地!

- 世茂集团|南昌铜锣湾广场三期备案~青云谱3号线江铃站添近2万㎡商业综合体

- 贷款|新世纪集团(00234)附属易提款财务拟向马香容授出3000万港元按揭贷款