以上高周转模式之所以能持续下去,需要三个条件,一是房价上涨预期持续存在,并促进房地产销售火热;二是房企能持续获得不同渠道的融资;三是投入成本不过快上涨。

但2020年末以来,这三个条件多少出现了松动。一是在“三道红线”、贷款集中度约束下,房企加杠杆空间大幅压缩,融资渠道迅速收紧,一些房企开始通过商票、炒作股票变现等新方法融资,但仍是杯水车薪;二是房价转为下跌,其中三、四线城市在疫情、政策调控和人口流出等因素影响下,房价失去上涨动力,部分一线城市在短期暴涨后,也受到政策强压,以学区房为代表的部分楼盘出现大幅下跌;三是房企面临的各项成本均在提升,包括主要城市土拍“两集中”导致的土地价格上升、通胀导致的原材料价格上升,以及高通胀下货币收紧导致的资金成本上升(更多体现在海外美元债上)。

正是由于以上因素,房地产行业进入一个恶性循环,即融资状况收紧导致房地产加速推盘,调控政策叠加促使房价松动并转入下跌,预期扭转之下房地产销售下滑,回款更加困难,房企出现信用危机,导致房子更难卖,融资环境更紧。一系列负反馈机制下最终的结果是发生违约风险。

在以上背景下,政策层面提出了要让房地产行业恢复到“良性循环”的轨道上来。一是放松房企三道红线和贷款集中度管理的执行口径,放松按揭贷款集中度管理的执行口径,加快按揭贷款的审批,满足刚性需求和改善性需求,由此改善房企销售;二是鼓励正常的房地产开发贷款和房企发债融资,满足房企在银行间市场的发债需求,鼓励优质房企通过并购贷款、发债等并购问题房企的优质项目,承债式收购融资不纳入三道红线;三是保交楼保交房,扭转居民对当前房地产行业的悲观预期;四是22城集中供地政策调整。

以上的促进“良性循环”举措,是从短期防范金融风险需要的角度考虑,与房地产行业短期出现“恶性循环”相对应。

历史拐点上需要从长期发展角度理解“良性循环”我们认为,要实现房地产行业的健康发展,不仅仅是对房企本身的要求,还需要从房企、居民和政府三部门均实现长期的“良性循环”。

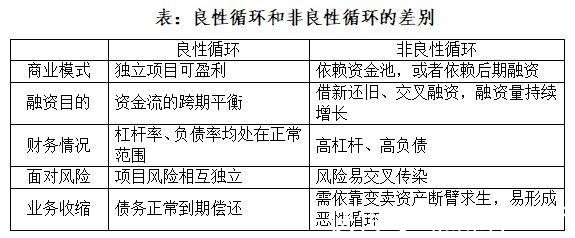

金融周期的本质是杠杆周期,任何以加杠杆形式实现的发展,都最终会随着杠杆率到头而进入负反馈的去杠杆模式,从而形成恶性循环。因此,要实现良性循环就在于不以加杠杆的方式实现可持续发展,形成资金和财务的良性循环。这要求商业模式中的内源性资金可以覆盖成本,而不依赖于资产价格的上涨。这时候,外源性融资虽然往往是必要的,但仅仅是提供跨期财务平衡需求。

从房企角度理解,良性循环的核心是在不同类型地产项目商业可持续性下,实现资金的良性循环,依靠自有资金和项目本身的收益覆盖成本,而非利用外源性融资在不同项目和不同期限之间进行错配。这需要房企摒弃高杠杆、高负债、高周转的粗放发展模式,向低杠杆、低负债、重品质的方向转型,由传统开发下的政策红利、金融红利和土地红利,转向科技红利、管理红利、运营红利。

从居民部门角度理解,良性循环的核心是回归购房服务于居住的基本属性,避免通过“六个钱包”和高杠杆、高负债的模式,进行赌博式的购房“上车”,在房价上涨上投机。采用符合家庭预期收入的居住解决方案,保障家庭现金流的健康,实现居住品质改善和财务可持续的平衡。当然,这需要全社会在住房供给上提供多样化的选择,实现保障性租赁住房、商业化长租公寓、经济适用房、普通商品房、改善型商品房的产品供给线全覆盖。

推荐阅读

- 开发商|如何破解中国养老地产开发的痛点?

- 板材|装修小白前期普遍关注的装修内容有哪些?

- EDC|年入百万打工人的一天带些啥?可能是最朴实无华但好用的EDC分享

- 浴缸|3-5㎡ 卫生间如何塞下一个浴缸?2022年最该秒抄的装修方案!

- 住宅|17×9米大平层住宅,舒适的客厅、朝南的卧室,养老房的极佳选择

- 分割点|113平现代三居室将客餐厅改为开放布局,一个时尚又大气的空间

- 洗手台|小户型不配装新中式?花20W改造重庆79㎡一楼带院子的两居室,想直接住到退休......

- ip|京东性价比手账推荐,总有款是你中意的

- 交互|为什么看再多的设计原则,也做不好B端交互?

- 购房置业|做城市的“房奴”,还是回农村盖房?如果是你,会怎么选择?