为应对经济增速下滑、稳定房地产市场形势,近期监管部门密集出台一系列政策,特别是连续两次对房贷利率进行调整,一周内先后将首套住房贷款利率下限下调20个基点、5年期以上LPR下降15个基点。从历史经验来看,调节房贷利率是调控房地产市场的重要手段,但当前市场下行背景更加复杂,房贷利率的下调预计将更多起到结构性影响。

房贷利率下调是稳定房地产市场的重要手段

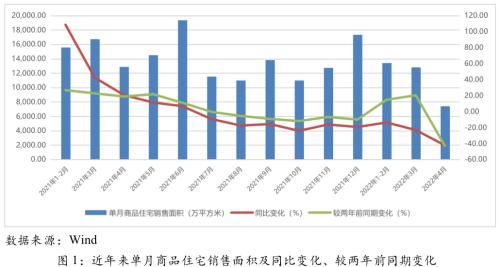

近期房贷利率下调的目标主要是稳定房地产市场形势。近年来,监管相继出台“三道红线”、“房地产贷款集中度管理”等措施,各地也普遍升级了“限购”、“限价”、“限贷”等调控政策,房地产市场在强调控下趋“冷”。自2021年7月以来,单月商品住宅销售量同比增速由正转负,且跌幅在近期有加速扩大的趋势。2022年4月单月全国商品住宅销售面积同比降幅达到42.38%,较2020年4月下滑43.06%。国家统计局发布的70大中城市房价指数显示,4月二手房价格环比和同比下降的城市分别为50个和56个,出现了“量价齐跌”的局面。近期一系列房贷利率下调政策正是在此背景下出台的,目的是释放市场潜在的购房需求,稳定市场形势。

从历史经验来看,房贷利率随着市场行情的改变有所调整,市场过热时上调利率,市场过冷时下调利率。房贷利率的调整效果在此前较为明显。如2008年金融危机之后,居民首次和改善性购买自住房,贷款利率下限可扩大为贷款基准利率的0.7倍,明显地刺激了购房需求,商品住宅成交量显著回升,房价自2009年二季度开始快速提高;又如2015-2016年为推动去库存,当时房贷利率普遍在基准利率给予7-9折的优惠,这对当时房地产市场回暖以及房价的持续提升起到了明显的促进作用。

当前房贷利率下调面临更复杂的环境

(一)我国房地产市场发展阶段已经改变

首先,我国房地产市场面临着人口拐点。自2017年以来,我国每年出生人口呈快速下滑的态势。尽管中短期的潜在购房人口和家庭改善性住房需求仍有较大基础,但长期来看,新生人口的持续下滑将导致房地产市场需求增量出现萎缩。其次,城镇化进程放缓也将影响房地产市场需求。第七次全国人口普查结果显示,2020年末我国居住在城镇的人口占比63.89%,将迎来城镇化由高速推进向逐步放缓的“拐点”。庞大的人口红利和城镇化进程的快速推进,是过去二十多年我国房地产市场蓬勃发展的基础。然而目前人口和城镇化拐点已到来,标志着我国经济社会发展进入新阶段,同时意味着房地产市场将逐步从增量时代转向存量时代。

(二)当前房企依然面临巨大资金压力

融资方面,融资政策虽有结构性改善,但因为行业债务违约、展期等舆情事件不断,整个融资环境对高负债房企并不友好,行业整体融资规模依然处于低位。销售回款方面,自2021年下半年起住房销售市场持续低迷,多数房企销售业绩出现下滑,项目销售去化承压。到期债务方面,今年房企到期债券总额接近万亿,依然处于历史高位;同时信托融资等非标因前些年发行量达到历史峰值,现在也面临着集体到期的压力。

(三)疫情冲击影响市场需求

自2022年3月下旬开始,受疫情影响各地楼市再次陷入低迷。以上海为例,中指研究院统计数据显示,在其他一线城市楼市成交量环比大幅回升的同时,3月上海成交面积环同比降幅分别为22%和51%,4月环同比跌幅继续扩大到84%和92%。二手住宅交易也是如此,链家统计数据显示,4月上海二手住宅成交169套,环比下降99%。受疫情影响,部分城市的住房销售市场都遭遇一些困境,看房、签约、房贷审批、网签等流程的线下环节难以正常开展,部分行业收入锐减导致居民购买力和购买意愿的下降。

推荐阅读

- 高新新|郑州25板块最新月供、首付地图!利率下调你的月供降了多少?

- 购房置业|穷人千万别买房,你会越买越穷,买了房你就很难富起来!

- 购房置业|今明两年买房,3年后可能给自己找麻烦,有3个“坏消息”或要面对

- 购房置业|现在农村比城市好,但是有钱人还是去城里买房,这不矛盾吗?

- 购房置业|西安高新区首单业主自主办理房产证业务办结

- 小产权房|经济学家董藩:年轻人想买房子很简单,首付降低到15%,房贷延长到80岁

- 还款|首套利率最低4.25%!算算你家房贷能省多少?

- 楼市|最近好多人都在吹捧4.4%房贷利率啊

- 购房置业|只有购房合同,没有房产证,可以作为抵押向银行贷款吗?

- 杭州|青岛首套房贷利率下调到4.25%,已经买完房办下贷款的这批纯韭菜盒子急眼了