5月15日,央行、央行、银保监会发布《关于调整差别化住房信贷政策有关问题的通知》。《通知》提出,对于贷款购买普通自住房的居民家庭,首套住房商业性个人住房贷款利率下限调整为不低于相应期限贷款市场报价利率减20个基点。

对此,专业人士表示,本次全国统一下限调整后,各地下调房贷利率的空间进一步打开,预计各地将结合地方实际情况调整房贷利率,降低购房者置业成本,提高购房者置业意愿。

(图片截自央行官网)

// 央行、银保监会调整差别化住房信贷政策 //

5月15日,央行、银保监会发布《关于调整差别化住房信贷政策有关问题的通知》,对于贷款购买普通自住房的居民家庭,首套住房商业性个人住房贷款利率下限调整为不低于相应期限贷款市场报价利率减20个基点,二套住房商业性个人住房贷款利率政策下限按现行规定执行。

《通知》提到,在全国统一的贷款利率下限基础上,人民银行、银保监会各派出机构按照“因城施策”的原则,指导各省级市场利率定价自律机制,根据辖区内各城市房地产市场形势变化及城市政府调控要求,自主确定辖区内各城市首套和二套住房商业性个人住房贷款利率加点下限。

《通知》指出,此举是为坚持房子是用来住的、不是用来炒的定位,全面落实房地产长效机制,支持各地从当地实际出发完善房地产政策,支持刚性和改善性住房需求,促进房地产市场平稳健康发展。

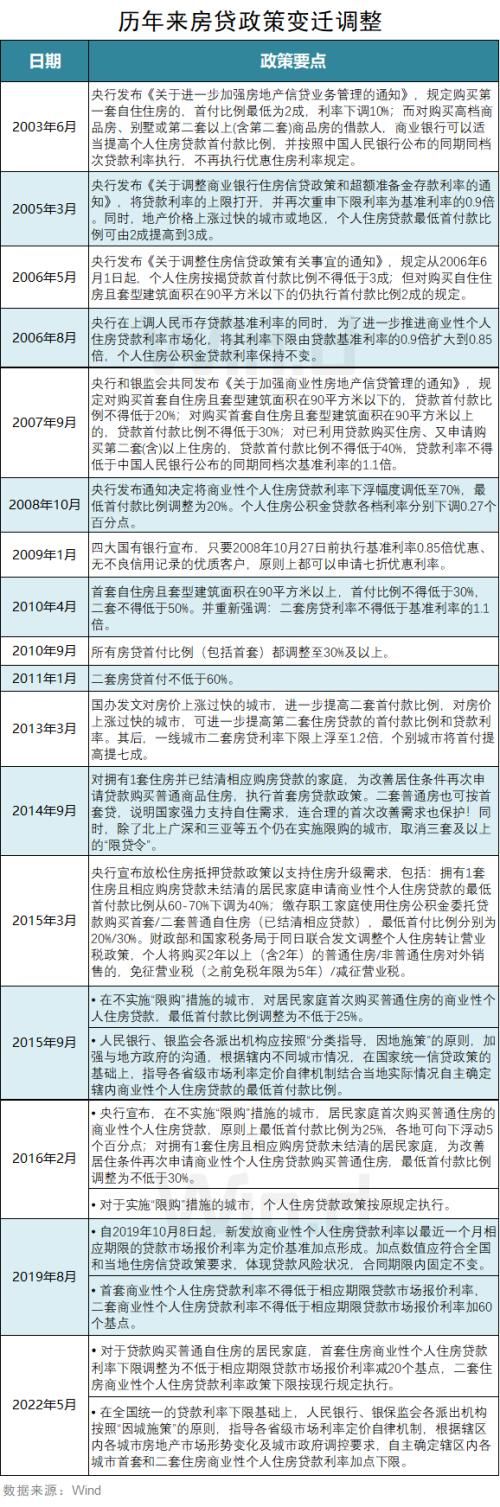

// 历年来房贷政策变迁调整 //

Wind梳理一下过去20年房贷演变史,大致经历了“配合房改,大力支持”、“配合调控,逐步收紧”、“稳定楼市,重新放松”、“重启调控,持续收紧”、“稳定市场,支持改善”五个阶段。

// 贷款100万30年,可省4万多利息 //

2022年4月20日,中国人民银行授权全国银行间同业拆借中心公布,2022年4月20日贷款市场报价利率(LPR)为:1年期LPR为3.7%,5年期以上LPR为4.6%,连续三个月不变。作为房贷报价的参考基准,对房地产市场而言,更能反映按揭贷款利率走向的是5年期以上LPR。

按照此前规定,新发放首套个人住房贷款利率不得低于相应期限LPR(按4月20日5年期以上LPR为4.6%);二套个人住房贷款利率不得低于相应期限LPR加60个基点(按4月20日5年期以上LPR计算为5.2%)。

按照新政,首套住房商业性个人住房贷款利率下限调整为不低于相应期限贷款市场报价利率减20个基点,这意味着,首套个人住房贷款利率不低于4.4%;二套个人住房贷款利率维持不变,下限仍为5.2%。

以一套贷款额为100万元、等额本息计算、贷款年限30年的普通自住房为例,按照原来首套个人住房贷款利率下限4.6%,每月还款额约5126.44元,利息总额84.55万元;按照新政下限4.4%计算,每月还款额5007.61元,利息总额80.27万元。那么,一年可省下约1425元,30年内省下约4.28万元。

中指研究院指数事业部市场研究总监陈文静表示,本次全国统一下限调整后,各地下调房贷利率的空间进一步打开,预计各地将结合地方实际情况调整房贷利率,降低购房者置业成本,提高购房者置业意愿。此前苏州、广州等城市部分银行已经下调优质客户的房贷利率至最低基准线4.6%,对市场情绪产生了一定积极带动,未来预计更多城市下调房贷利率至最低要求,促进住房需求释放,热点城市市场有望逐渐企稳回温。

推荐阅读

- 利率|最低4.4%!央行、银保监会针对房贷精准降息,福州房贷利率重返5年

- 央行|今年真的不要在太原买房了

- 全国首套房贷款利率下限下调20基点 你的月供会省吗?|15楼财经 | 房贷利率

- 政策|央行调降首套房利率,市场决定性政策尚未出现

- 金融界|地产重磅政策出炉,房地产ETF(512200)开盘半小时净流入近8000万

- 降息|央行“降息“,会成为当前房地产的解药吗?

- 贷款利率|最新通知!首套住房商业性个人住房贷款利率下限将调整

- 下限|重磅!央行、银保监会宣布房贷降息,首套可低至4.4%,影响有多大?

- 下调|首套房贷利率下限下调影响几何?

- 楼市|央行祭出“定向”武器!楼市是否能重演2009与2015年?