资产|“三线”均超出阈值,光明地产难掩高举债扩张隐患

花朵财经原创

遥望2021,多少房企毁于高举债,死于资金流断裂。眼见危机林立的一幕,如今不少房企已掀起“活下去”的保卫战。

但从迅猛扩张到紧急换挡刹车,因大象难转身已有不少房企轰然坍塌。

如今在百亿债务压顶下,被誉为上海崇明岛“地主”的光明地产,频繁传出出售旗下资产,自然而言的也让这家百强房企备受关注。

由于脚踩“三条红线”,发展至今,对光明地产而言,如何化解这场存货高企、债务压顶的危机,不免令人担忧不已。

梦太大,易乌云盖顶作为一家自带“光明”的上市房企,在光明地产的公司官网上,高高悬挂着“光明地产,筑亮新生活”的几个大字。

通过在房地产行业精耕数十载,目前光明地产的开发足迹也已遍布上海、江苏、浙江、山东、广西等全国十二个省份,并于2014年借壳海博股份实现上市宏图。

2018年,光明地产甚至再次立下雄心壮志,号称要在未来三年冲击500亿元销售目标。可如今三年之约已过,光明地产不仅未能如愿实现当日之目标,反而头上多了不少乌云的笼罩。

据克而瑞数据显示,2018-2020年,光明地产的销售额分别为244.59亿元、266.4亿元、326.68亿元。尽管销售规模在增长,但距离公司提出的目标,依然存在不小的差距。光明地产甚至因此被困在了百亿债务里。

债务方面,2018-2020年,光明地产的负债总额从613.08亿元上升到了736.00亿元,资产负债比率从82.38%上升到了83.43%,这一数值要远高于2017年时公司的负债总额432.78亿元及79.92%的资产负债比率。

而截至2021年6月30日,光明地产一年内到期的非流动负债为52.89亿元;短期借款较2020年末增长30.37%至146.01亿元,但公司账面货币资金仅有108.43亿元,资金缺口压力不言而喻。

勇猛拿地,致去化压力走高光明地产在“房住不炒”过程中,选择逆势扩张,很可能是致使光明地产扩张并无过好表现,反而债务承压的重要缘由。

恰逢2018年,国内房地产市场进入了发展新常态。从2018年至2020年,国家始终坚持“房住不炒”的监管主基调,不走刺激房地产以发展经济的老路,国内房价整体没有再出现过快大幅上涨的现象。在房市降温期间,万达甚至还出现了频频卖资产自救。

然而彼时光明地产却表现异常活跃,在多个城市攻城略地。2018-2020年,光明地产新增土地储备分别为144.52万平方米、192.09万平方米、63.16万平方米。同期,公司存货值分别为468.23亿元、611.37亿元、604.29亿元;存货占公司总资产比分别为62.91%、70.68%、68.49%。

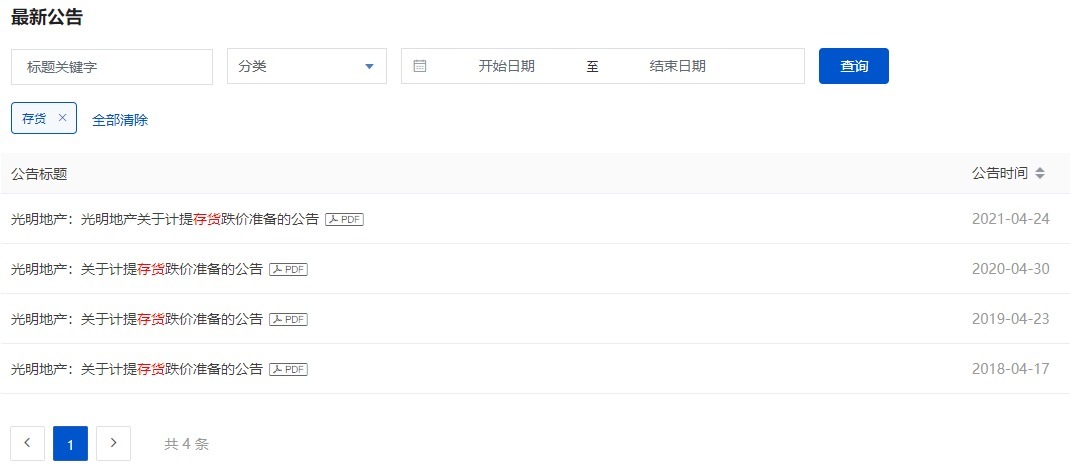

这也就直接导致了光明地产面临较大的去化压力。根据公司公告显示,2018年至今,光明地产已发布四次关于计提存货跌价准备的公告。而2018-2020年,公司房地产板块计提存货跌价准备分别为7.66亿元、2.52亿元、3.71亿元。

同一时期,公司的归母净利润也在连年下降。2018-2020年,公司的归母净利润分别为14.18亿元、5.18亿元、1.07亿元,同比降幅分别为27.17%、63.45%、79.38%。计提存货跌价准备对公司的影响程度可见一斑。

同样大幅下跌的还有公司的销售毛利率。截至2021年上半年,光明地产销售毛利率为12.33%,较2020年底的19.19%下跌6.86个百分点,且2019年公司的销售毛利率还高达32.06%。

推荐阅读

- 春节|如果能重来,阳台一定“9不装”,并非迷信,是过来人的经验教训

- 阿里巴巴|宝龙地产“期望”过高 未达销售目标

- 贷款|5月起,“2道铁令”,今后这1种买房方式再也行不通了

- 住宅|现在买房,选“高层”还是“低层”好专家20年后差别很大

- 集体经济|征拆赔款找,查了才知有这么“多”…

- 宝龙地产|银行大厦几十层高,能“物尽其用”吗?各个楼层都是干啥的?

- |“最惨购房者”相关话题登热搜榜首,到底是怎么一回事?

- 房贷|“重启”拆迁?这2类房子或全拆重建,两类人受到影响

- 床头柜|95后姑娘的“穷装”卧室火了,环保又精致,软装的力量真强大

- 炒房|房子有多难卖?三线城市炒房者:降价20万送车位都卖不掉