志邦|地产股“凉凉”,定制家具公司如何过冬?( 三 )

由于模式不同,所以目前各公司的整装业务差距拉得比较开,尚品宅配2021H1整装渠道收入合计4.9亿元,同比增长97%;欧派2021前7个月,整装渠道实现收入近10亿元,同比增长超160%;索菲亚和志邦的整装渠道收入大概在1亿多,成翻倍增长;金牌的整装渠道业务仍处于孵化阶段。

由此可见,无论是尚品宅配还是欧派,品牌价值在整装市场有一定的引流作用,而在零售整装模式里,其实也是另一种的价格竞争,因为整装公司往往会对接多个定制家居品牌。

04 品类增长:利于依托橱柜横向拓展其他品类定制家居公司要获得增长无非两点,一就是上述讨论的拓展渠道,增加市占率,还有一种方式是拓展品类,实现客单价的增长。家具公司单品类的业务天花板有限,提升收入必须横向拓展做多品类,每种品类的增加带来边际收入的增长都很高,从而能够有效提高客单价。

上述5家公司存在3种品类特点,欧派、志邦、金牌是以橱柜为主的多品类布局,索菲亚主要依赖于衣柜品类,他们原来是做单一品类而现在都在做多品类,而尚品宅配则是直接切入整屋定制业务,在品类拓展上已不具备富余的空间。所以,这里主要探讨以橱柜为主和以衣柜为主的品类拓展哪个更具备增长潜力。

由于装修的一般次序 (先装橱柜再装衣柜) ,所以以橱柜为主的公司相对容易带动衣柜等其他品类业务的增长;反之,以衣柜为主的公司较难导流橱柜业务。

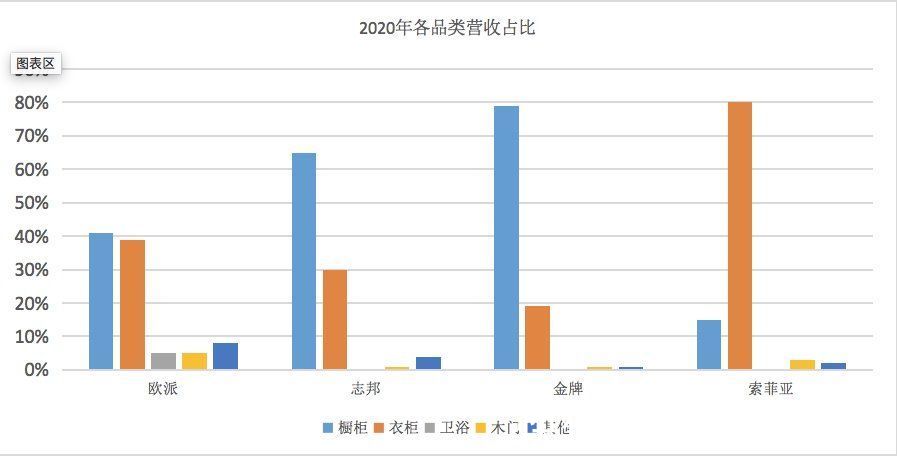

通过对比4家公司2020年各品类营收占比可见,衣橱柜为主的公司在业务收入的均衡性上要优于以衣柜为主的索菲亚。而2020年金牌橱柜的衣柜业务实现营收5亿元,同比增长63%;同期,索菲亚的橱柜业务实现收入12亿元,同比增速为42%。

而就近些年来索菲亚衣柜业务和橱柜业务占比情况看,衣柜业务占比均在80%以上,橱柜业务则在11%-14%区间,这样的业务结构距离全屋定制家居的发展形势仍有较大差距。在品类上,欧派橱柜和也贵业务结构最为均衡,最匹配全屋定制的发展特征,其次是志邦。

05 集中度提升的红利在大多数人眼里,家居行业必然高度关联且略滞后于地产行业,当2020年8月首次提出“三道红线”后,地产行业的增长动力被锁死,整体家居行业会面临如同白电行业一样的困境,在业绩和估值层面被戴维斯双杀。此外,叠加近两年疫情对实体经济的影响,更是加速了家居行业的下杀进程。

其中,定制家居行业在今年普遍遭遇大幅回撤,除了定制家居龙头欧派家居之外,其他公司基本都回吐了2020年全部涨幅,部分公司股价已处于历史最低区间。部分观点认为,这一轮行业调整仍未完成,主要原因在于地产行业的大周期调整、上游大宗商品涨价、整体经济正面临滞胀、未来消费可能短期难以有起色等等。

但有行业观点认为,定制家装行业已进入调整的底部区域,一是无论地产行业增速是否下降 (甚至是进入缩量时代) ,定制家居品类的增速并不会降太多,存量房翻新需求能够在某种程度上弥补增量的空缺;二是更为关键的一点,再由增量转为存量的过程中,家居制造 (即品牌商) 行业集中度有望提升,这将为头部企业带来更大的市场份额和业绩支持。

事实上,早在2019年起,家居行业的上游和下游就已经出现过集中度提升的现象,并且整体上带来了行业盈利的改善。例如,这一年多时间里有超过100家建筑陶瓷企业倒闭 (当年规模以上企业1160家) ,当年中国陶瓷砖产量同比下降8.7%;而陶瓷行业营收和利润则止跌回升,整体实现营收3079.91亿元,同比增长2.89%,实现利润总额194.67亿元,同比增长10.58%。类似的,2019年地板行业平均增长-8.00%,净利润平均增长4.8%;下游家装行业平均增长-5.00%,净利润平均增长-3.70%。

推荐阅读

- 春节|如果能重来,阳台一定“9不装”,并非迷信,是过来人的经验教训

- 阿里巴巴|宝龙地产“期望”过高 未达销售目标

- 贷款|5月起,“2道铁令”,今后这1种买房方式再也行不通了

- 住宅|现在买房,选“高层”还是“低层”好专家20年后差别很大

- 集体经济|征拆赔款找,查了才知有这么“多”…

- 宝龙地产|银行大厦几十层高,能“物尽其用”吗?各个楼层都是干啥的?

- |“最惨购房者”相关话题登热搜榜首,到底是怎么一回事?

- 房贷|“重启”拆迁?这2类房子或全拆重建,两类人受到影响

- 床头柜|95后姑娘的“穷装”卧室火了,环保又精致,软装的力量真强大

- 房子|越来越多人用这“两个方法”装修房子,可升值十几万!