??政府表态维持房地产市场稳定发展,融资环境将继续优化,融资规模同环比均有所下降,融资成本保持在较低水平。

??本月关注

??政府表态维持房地产市场稳定发展,融资环境将继续优化

??4月11日,证监会、国资委、全国工商联发布《关于进一步支持上市公司健康发展的通知》,提出支持民营企业依法上市融资、并购重组,完善民营企业债券融资支持机制。18日央行和外汇局联合出台《关于做好疫情防控和经济社会发展金融服务的通知》,其中提到要因城施策实施好差别化住房信贷政策,合理确定辖区内商业性个人住房贷款的最低首付款比例、最低贷款利率要求,更好满足购房者合理住房需求,促进当地房地产市场平稳健康发展。26日证监会发布《关于加快推进公募基金行业高质量发展的意见》支持公募REITs的发展。整体看来,本月政府对房企融资在继续落实“房住不炒”的原则的基础上,重点表态要维持房地产市场的稳定,一定程度上支持了房企的合理融资需求,同时房贷的放松也有利于企业的回款,未来房企的融资环境可能会继续优化。

??融资规模同环比均有所下降,融资成本保持在较低水平

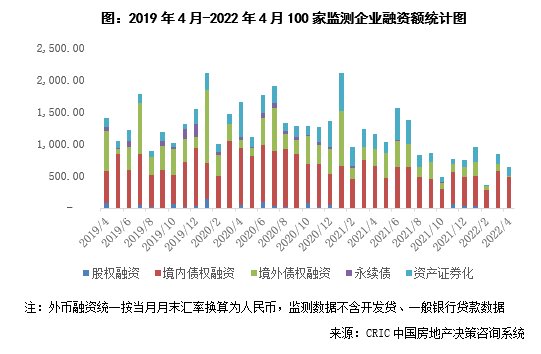

??本月100家典型房企的融资总量为641.28亿元,环比下降25.2%,同比下降44.5%。其中债券发行了355.85亿元,环比上升4.0%,同比下降43.0%。本月房企融资成本3.17%,环比下降1.92pct,同比下降2.10pct。其中境内融资成本3.14%,环比下降0.12pct,主要是因为发债主体仍然是集中在保利发展、华润置地、招商蛇口等国企央企;境外融资成本3.80%,为远洋集团发行的一笔绿色债券,成本较低。

??东原仁知服务完成IPO,万物云首次申请上市

??本月东原旗下的物业公司东原仁知服务在通过聆讯后于29日快速完成了IPO,万科旗下的物业服务公司万物云也在4月1日正式向港交所申请上市。因此截至2022年4月底,在港交所提交过招股书但仍未上市的房企和房企旗下公司分别有13家和22家。不过整体看来,2022年房企在上市和分拆上市方面难度加大,房企的热情也有所冷却。

??企业发债

??01.债券发行:境内发债发行环比微升,境外债仅有远洋发行

【 国企央企成为本月融资主力,东原仁知服务完成IPO|资本月报 | 债券】??2022年4月100家典型房企的融资总量为641.28亿元,环比下降25.2%,同比下降44.5%,融资量较往年千亿元以上的融资量来看较小。从融资结构来看,境内债权融资487亿元,环比下降15.8%,同比下降27.1%;境外债权融资13亿元,环比下降87.9%,同比下降91.5%;本月资产证券化融资141亿元,环比下降17.5%,同比下降36.1%,融资主体大部分是国企央企。

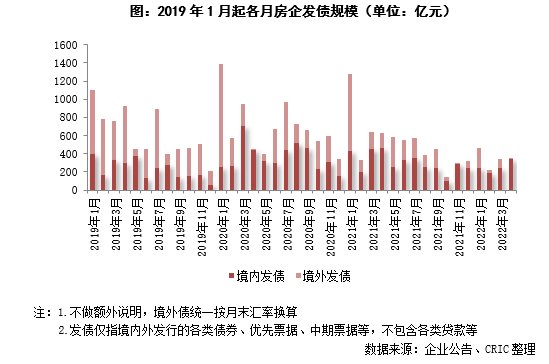

??4月发债355.85亿元,环比上升4.0%,同比下降43.0%。其中,境外发债约13亿元,环比下降86.9%,同比下降92.1%,仅有远洋集团发行了一笔2亿美元的绿色票据。境内发债342.8亿元,环比上升41.3%,同比下降25.3%,其中,公司债发行174.25亿元,环比上升279.6%,同比下降13.4%;中期票据发行80.5亿元,环比下降31.5%,同比下降56.9%;融资券发行88.0亿元,环比上升11.4%,同比上升44.3%,短期融资券发行力度有所上升。本月境内发债主体基本为央企国企。

??2022年4月100家典型房企新增债券类融资成本3.17%,环比下降1.92pct,同比下降2.10pct。其中境内融资成本3.14%,环比下降0.12pct,发债主体仍然是集中在保利发展、华润置地、招商蛇口等国企央企;境外融资成本3.80%,为远洋集团发行的一笔绿色债券,成本较低。2021年截至4月100家典型房企新增债券类融资成本4.34%,较2021年全年下降0.94个百分点,其中境外债券融资成本7.72%,较2021年全年上升0.69个百分点,境内债券融资成本3.19%,较2021年全年下降0.88个百分点。

推荐阅读

- |错换结果已出,房产问题将成为唯一焦点

- 亿万富翁|中国大叔发明水泥毯,从无人问津到爆满市场,一举成为亿万富翁

- |那些2021年国庆后入职的地产人,很多成为炮灰,今天又遇到一位

- |为卖掉房子,他制作大旗在街上狂奔,卖房已经成为很多人的痛点

- 杭州|杭州可以超过上海,成为长三角第一城市吗?

- 二手房|地产人同时拿到央企地产和新能源offer,如何选择还真的挺艰难!

- 二手房|5年后,这三类房子或将成为“黄金屋”?内行人告诉你答案

- 地产业|地产行业人才现状:80后逐渐退场,85后成为主力,90后加速登场

- 租赁|国企打造,福州将添36亩准地铁新盘

- 陆家嘴|上海陆家嘴二次开发引争议:崂山新村公房旧改将成为可能?