财报显示,2020年中骏集团连同其合营公司及联营公司超额完成年度销售目标930亿元,创历史新高,全年实现合同销售金额约1015.37亿元,同比上涨26.1%;合同销售面积约737万平方米,同比上涨16.5%;合同销售均价约14000元/平方米,同比上涨8.2%。

从增速来看,2020年3月,中骏集团将2020年的销售目标由此前的1050亿元下调至930亿元,同比增速为16%,相较于2017年至2019年56%的复合年均增长率,2020年明显放缓。

从权益占比来看,纵观2016年到2020年中骏合同销售额中,合营公司及联营公司的合同销售金额占比分别为 32.9%、22%、45%、49.9%、45.40%。不难看出,高速增长背后,是中骏通过增加合作开发来撬动规模扩张。

从土储情况来看,权益水平也不高。中骏权益土储占比从2016年底的75.7%下降至2018年的54.6%,2019年开始小幅回升至58%。截至2020年底,中骏集团连同其合营公司及联营公司拥有土储约3768万平方米,中骏应占土储约2566万平方米,占比虽然回升至68%, 这在龙头房企中依然较低。

中西部、大湾区土储大幅增加

2020年4月22日,厦门诞生了福建首宗百亿地王,中骏被置于媒体的聚光灯下。富有“地王收割机”之称的中骏,在逐步改善土储结构,高价拿地的激进也得以缓解。

以2020年新增土储来看,期内新增38个项目,分布在25个城市,主要包括上海、重庆、苏州、郑州、厦门、福州、昆明、泉州、南通及潍坊等城市,其中14个为新进入城市。

新增地上建筑面积约1075万平方米,总土地成本约人民币405.50亿元,应占土地成本为人民币322.81亿元,相比2019年的301.55亿元略有上升。在新增土储中,权益比例上升至80%。企业平均土地成本由4872元/平米下降22.6%至3772元/平方米。

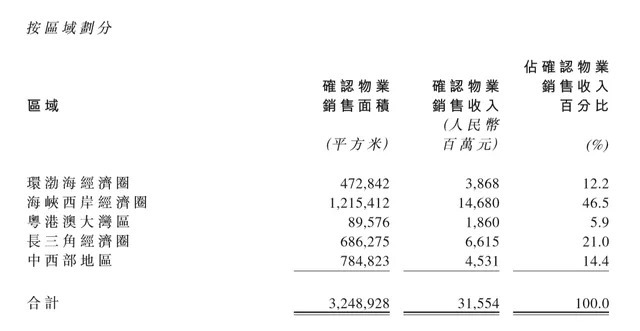

从分区域来看,中西部地区占主要部分,新增建筑面积同比上升105.6%至417.6万平方米,粤港澳大湾区同比上升74.0%至246.1万平方米,海峡西岸经济圈同比下降30.5%至168.4万平方米,长三角经济圈同比下降35.7%至162.8万平方米,环渤海经济圈同比下降42.5%至80.1万平方米。

中骏集团控股的扩张计划是雄心勃勃的。对于2021年的拿地计划,管理层在业绩发布会上表示,中骏的买地预算将进一步提升至390亿左右。

利润空间压缩,有息负债攀升

2020年,中骏集团年内溢利增加10.5%至44.5亿,母公司拥有人应占溢利增加约8.4%至约38.03亿,母公司拥有人应占核心溢利增加约26.6%至约33.54亿元。

2018年至2020年毛利率逐年下降,分别为34.6%、27.6%以及24.1%。究其原因,受限价政策及疫情的影响,2020年部分结转项目难以实现溢价。尤其合资项目的毛利率通常为15%-16%,比较低。一些项目位于较高线城市,如厦门等,土地价格更昂贵,存在售价上限。

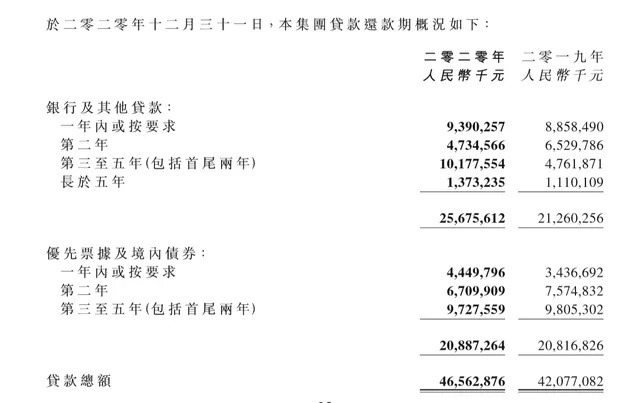

债务指标相较于2020年中期,有息负债达到465.63亿元,同比依然上涨约11%;一年内还款占比少于30%,但三年以上还款占比高达46%;持有现金234亿元,比2019年略降。

截至2020年底,中骏剔除预收款后的资产负债率为68.7%,同比下降约4.9%;净负债率59.2%,同比下降0.8%;现金短债比为1.69,三道红线从中期“黄档”成功跨入“绿档”。2020年平均融资成本下降至6.5%,处于行业内中间水平。

然而,中骏集团较低的净负债率,主要由于合作开发、少数股东权益规模扩大所致。此外,伴随着中骏对规模的渴望,近四年流动负债快速增长,2017-2020年流动负债分别为346.38亿元、542.26亿元和850.49亿元和940.54亿元,成为隐忧。

推荐阅读

- 阿里巴巴|宝龙地产“期望”过高 未达销售目标

- 契税|谢逸枫:2021年全国房价次首破万元 销售额创下35年历史最高纪录

- 购房置业|实探北城3盘,售楼部没销售、全程“自助”看房?现场人气曝光

- 克而瑞|销售目标全部破灭,电建地产获“升格”规模野心不减

- 房地产行业|四川成都一房产销售公司表彰会上,一女子月收入98万余元引热议!

- 房价|去年每平米上涨279元!社科院:2022年楼市销售会降低

- 重庆|去年重庆商品住宅销售4945.42万平方米,同比增长2.7%

- 可持续性|朗诗地产销售未达标 经营业绩及业务或缺乏可持续性

- 房地产企业|金九银十已不再?百强房企月度销售三连降

- 恒大|闲聊丁字湾:把酒问青天,谁是韭菜?